导语中国儿童零食市场的机会与潜力、竞争格局以及创业投资切入点等。

文章来源:FoodPlusHub 作者:徐淑雯Mika

文章来源:FoodPlusHub 作者:徐淑雯Mika

2020年5月17日,中国副食流通协会发布《儿童零食通用要求》团体标准,作为国内第一个关于“儿童零食”的团体标准,“儿童零食”这一概念被正式定义——即正餐以外,用于补充能量、平衡营养或增加水分,能够放松悠闲、愉悦心情的适合于3~12岁儿童食用的食品。

这份标准已经于2020年6月15日起实施。该团体标准将儿童按照年龄分为两个阶段:3-6岁为学龄前儿童,6-12岁为学龄儿童。根据不同年龄段儿童的生长特征,确定不同的重点营养素需求:

其中,针对儿童健康饮食,参考《中国儿童青少年零食指南》,提出少添加糖、盐、油的规定,并要求规定氯化钠、蔗糖、脂肪的限值。

同时,在包装设计安全性上,该标准要求儿童零食的包装除符合相关国家标准外,包装结构的设计还需充分考虑儿童的安全性,在儿童使用过程中不应对其产生伤害,如割伤、误食等风险。

上世纪五十年代开始,中国休闲零食产业逐步诞生,从街头巷尾的风味人间演变为工业化的成型产业,不同年代零食企业的兴衰更替和休闲零食这一庞大市场的崛起路径勾勒出了近代中国零食制造业的发展史,而这背后映射的是消费需求的不断细化与升级以及零食品类的日趋丰富和创新。

而站在几十年后的今天,当“儿童零食”这个名词拥有了新的诠释和定义,我们尝试去深入探寻儿童零食这一细分市场的核心逻辑,从时代的风口中寻找端倪。

这篇Insight文章一共会分成以下几部分:

一、儿童属性的零食产品是否有存在的必要,儿童零食到底是不是一个好的市场,儿童零食是否将成为零食市场新的发力点?

二、如果儿童零食是未来休闲零食市场新的发力点,那么国内儿童零食的市场竞争格局将是什么样的?

三、国内儿童零食的创新创业机会在哪里?未来的儿童零食市场将呈现成人零食儿童化和从儿童需求向出发这两类产品逻辑的深度融合。

一、儿童属性的零食产品是否有存在的必要,儿童零食到底是不是一个好的市场,儿童零食是否将成为零食市场新的发力点?

其实在过去几十年的休闲零食市场中,儿童一直是主力的消费人群之一,但儿童零食和成人零食之间并没有泾渭分明的标准和差异,当我们提到在童年时期喜爱的零食产品,能够首先联想到的是大白兔奶糖、上好佳浪味仙、旺旺小馒头、阿尔卑斯糖等,而在品类方面,多为糖果、饼干、膨化等大众零食品类,大部分品牌利用“儿童向”的包装设计去吸引儿童群体,但产品本质上却并非专为儿童设计。

而近两年,从健合集团旗下的有机婴幼儿辅食与儿童零食品牌GoodGout打入中国市场,到国内综合零食品牌良品铺子、百草味及三只松鼠陆续建立儿童零食子品牌,正式布局儿童零食赛道,儿童零食似乎逐渐成为备受消费者关注的蓝海市场。

那么,具备儿童属性的零食产品的核心逻辑是什么呢?我们将从消费需求和产品设计的角度去综合论证儿童零食存在的必要性。

1. 儿童在营养需求、饮食习惯及消费偏好上和成人有很大差异

根据联合国儿童基金会于2018年和2019年先后发布的两份针对儿童营养问题的深度研究报告,《中国儿童发展指标图集》以及《儿童、食物与营养——在变迁的世界中健康成长》我们发现,在中国儿童普遍存在营养不良和超重肥胖的双重负担,尽管这些健康问题已经逐渐受到家长的重视,但是零食作为儿童在日常饮食中的一部分重要来源,依然在一定程度上影响着儿童的营养状况。

由于儿童免疫力低,身体机能也无法与成年人相比,在儿童成长的各个年龄段,身体必需的维生素以及各种微量营养素的缺乏会对儿童的体格和智力发育造成障碍;而高热量、低营养素食品的摄入又会增加儿童肥胖超重的风险,儿童需要更加营养丰富、安全、可负担的膳食摄入。

另外,3-12岁的年龄阶段是培养平衡膳食,养成良好饮食行为习惯的最佳且最关键的时刻。以儿童食品市场中发展更加成熟的品类——乳制品为例,美国从1921年开始生产以乳为基础的配方奶粉,到90年代,欧美国家已为儿童打造出相对完整的儿童营养补充体系。儿童需要被持续引导养成对健康食品的食用习惯,不论是口味的选择,还是对于营养的补充,都需要家长从小进行持续的教育和引导。

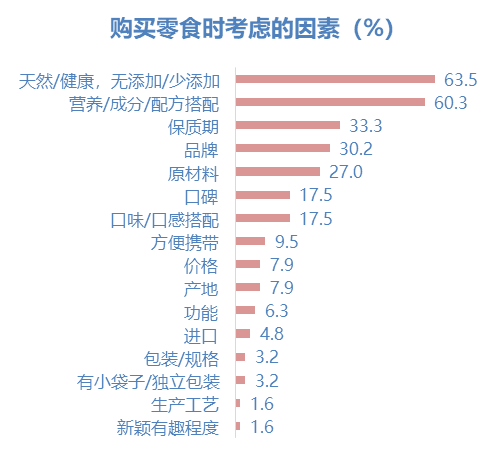

家长购买儿童零食时考虑的因素,来源:儿童零食市场调查白皮书

儿童消费市场本身存在一定的特殊性,因为其中包含两类消费人群,一是购买主力家长、二是使用者儿童。

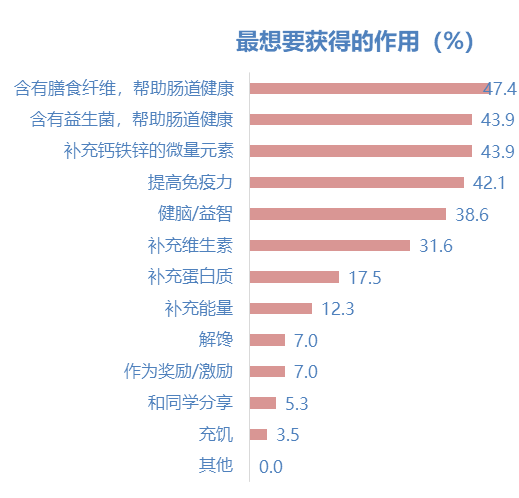

根据2020年由中国副食流通协会、良品铺子、天猫食品等共同发布的《儿童零食市场调查白皮书》显示,健康是家长在购买零食时考虑的最重要因素,他们对于零食健康的判断标准是天然、无添加,对目前市面上儿童零食产品的主要担忧仍然是添加剂,其次是色素、原材料,通常会通过产品成分表、配料表、口碑以及品牌来进行判断;其次营养补充和配方友好也是家长们的重要关注点,来满足家长希望儿童能够通过获得膳食纤维、益生菌提升肠道健康、补充钙铁锌等微量元素以及提升免疫力等的营养需求。

另外非常重要的一点是,父母对于专业的儿童零食品牌存在强烈诉求,82.5%的家长表示更喜欢专业的儿童零食品牌,期望能够购买专注儿童产品,对儿童成长需要的营养成分有专业的研究,能区分不同年龄段有针对性的产品的品牌。

而当我们把视角切换到儿童群体上,虽然家长十分注意儿童零食的营养构成,但儿童自身更加关注的维度是口味以及包装设计,他们普遍更喜欢口感投其所好、包装新奇有趣有互动性的食品。

对于零食口味的偏好受长期饮食文化的影响,儿童随着年纪增长,都会开始喜爱上重甜与咸的口味。重口味零食是健康的重灾区,如何运用创新的原材料、采取合适的加工方式来取得两者的平衡,是零食生产商的创新切入口。

而从品牌及包装角度来说,由于儿童年纪小,他们的注意力比较容易被单一的事物所吸引,对消费对象有较高的粘性,动画IP便是最贴切的例子。对于小孩子来说,只要是他们喜欢的动画IP,那么他们就会钟情于这一IP的所有衍生品;另外趣味性和互动性的元素对儿童来说也具有极高的吸引力。

因此,不论从儿童的自身营养需求还是消费需来说,适合儿童食用的营养需求特点的健康儿童零食产品将更有利于儿童身体的健康发育,专业的儿童零食品牌对于家长和儿童来说都更具吸引力。对于儿童零食这一细分零食市场而言,研发专供儿童食用的零食存在很强的必要性。

2. 儿童零食是一个高增长、高潜力、有一定议价空间的市场

首先,我们来看整个儿童零食市场的规模,目前我国3-12岁儿童数目在1.6亿人左右,且随着2016年“全面二孩”政策刺激,每年新生儿数量保持在1500万左右,为儿童经济的持续发展奠定基础。庞大的儿童人口数量酝酿了潜力巨大的市场需求,儿童零食市场迅速崛起,预计从2019年到2023年,儿童零食市场预计将以10%到15%的复合年增长率稳定增长,儿童零食市场份额能够超过千亿规模。

虽然儿童零食在中国来看是一个比较新生的品类,但儿童人群是一直存在的消费群体类别且对零食品类就有很突出的需求,当前我国儿童青少年零食消费总量占零食总消费量的21%左右。另外,目前80后、90后家长成为育儿主力,他们在消费行为上普遍更加注重品牌专业度以及产品品质,专为儿童设计的专业零食产品将具备一定的议价空间。

在中国目前的儿童零食消费市场来看,大部分品牌如旺旺、大白兔、奥利奥等都是在营销、宣传等角度对儿童群体进行比较多侧重,即儿童向的营销,当前市面上针对儿童群体的差异化需求深入产品研发的创新其实并不多,整个零食行业缺乏代表性儿童食品品牌,是一个目前相对空白的高增长潜力市场。

二、如果儿童零食是未来休闲零食市场新的发力点,那么国内儿童零食的市场竞争格局将是什么样的?

从目前中国休闲零食庞大的市场基础以及儿童零食的发展趋势来看,儿童零食将逐渐成为整个休闲零食市场新的发力点之一。不论是成人零食的儿童化,还是越来越多专门针对儿童研发的休闲零食品牌的出现,都预示着各种类型的企业都有机会在这个拥有巨大增长潜力的市场中拥有一席之地。那么,未来国内儿童零食的市场竞争格局将会是什么样的?

要回答这个问题,首先我们可以将一些代表性玩家进行分类。如果按照企业类型去划分中国儿童零食市场目前的竞争格局,可以大致分为以下六类主要玩家,接下来我们将分别梳理这些不同类型的企业目前在儿童零食市场中的布局和竞争形态:

1. 雀巢、亿滋等国际CPG公司

2. 旺旺、上好佳、大白兔等传统大型零食企业

3. 三只松鼠、良品铺子、百草味等互联网综合类零食品牌

4. 贝因美、妙可蓝多等针对垂直人群的乳制品企业

5. 以GOOD GOUT、宝宝馋了为代表的初创型/创新型儿童零食企业

6. IP驱动型儿童零食企业

第一类玩家是以雀巢、亿滋等为代表的国际CPG公司。

长期以来,雀巢脆脆鲨、亿滋奥利奥等国际休闲零食品牌在国内占据了比较大的市场份额,尤其是在饼干、糖果等细分品类中。而在儿童零食消费市场中,这些品牌一直通过将成人零食的儿童向营销作为抢占儿童这一大消费人群的主要的战略之一,这也是目前国内的儿童零食消费市场中占比最高的一类品牌,包括我们后面将提到的旺旺、上好佳等传统零食企业也是如此。

但在儿童零食市场发展更加成熟的欧美市场中,各大食品巨头公司都已经推出专业的儿童零食品牌,例如百事在18年底推出了主打酸奶及奶酪制品的儿童健康零食品牌Imagine Snacks,旨在为儿童提供丰富的蛋白质及钙的营养补充。

而亿滋国际旗下的儿童食品品牌Annie’s则拥有更加丰富的产品线,包括奶酪、谷物零食、有机水果糖、通心粉等,另外,亿滋的创新部门Snack Futures还推出儿童食品品牌Ruckus and Co.,但目前这些品牌都还尚未达到进入中国市场的阶段。

百事旗下健康儿童零食子品牌——Imagine Snacks

亿滋国际旗下的儿童食品品牌——Annie’s

雀巢对于中国儿童零食市场似乎更具前瞻性,雀巢中国的创新孵化器团队于去年年底推出了儿童成长儿童成长零食品牌——小厨狐萌萌,该品牌有3款SKU,果干酥、可可酥以及风味酸奶棒,产品均采用新西兰进口乳粉为原料,且配方不添加(0防腐剂、0着色剂、0反式脂肪酸、非油炸非膨化),另外还富含膳食纤维以及9%的混合果干果仁,另外采用海藻糖,减少龋齿,在口感和营养上迎合儿童的需求。

从小厨狐萌萌的产品包装角度来看,所有产品内含教学玩乐小工具,小厨狐萌萌档案、小狗稻稻档案、小猫肉肉档案等,寓教于乐,多维度关注儿童的健康成长。另外在小厨狐萌萌的官方微信号中我们也可以看到,雀巢针对该品牌的IP形象狐萌萌进行了系列故事的内容营销,充分体现了品牌的趣味性。

雀巢旗下儿童零食品牌——小厨狐萌萌

第二类玩家,是以旺旺、大白兔、上好佳为代表的传统大型零食企业。

这类玩家本身存在比较严重的品牌老旧的问题,且在如今的零食健康化趋势下,膨化、糖果、饼干等传统零食品类受到较为严峻的挑战和冲击。

传统零食企业在面向儿童这一受众群体时,主要采用IP、广告等营销层面的方式去吸引消费者,目前除旺旺旗下拥有贝比玛玛这一婴幼儿辅食子品牌外,其他企业很少针对特定人群设立单独的产品线或子品牌。如果他们能够在儿童零食市场的红利时期进行新产品线或品牌的拓展,也许能够为自身带来新的增长点和品牌活力。

第三类玩家,是以三只松鼠、良品铺子、百草味等为代表的互联网综合类零食品牌。

2020年5月底,良品铺子正式宣布上市零食子品牌“良品小食仙”,且在线上线下同步上新40多款儿童零食;百草味也全网官宣正式上线儿童食品“童安安小朋友”1.0系列,定位为给孩子“正餐以外的有益补充”。2020年6月,三只松鼠子品牌“小鹿蓝蓝”在天猫旗舰店上线,已经上架溶豆豆系列、阳光海苔系列、小奶酪块系列等婴幼儿食品。

如果我们将这三家公司儿童零食子品牌进行横向对比,会发现一些共性与差异点。

首先从产品品类上来看,良品小食仙的品类范围是最丰富的,包括包含饼干、牛奶、果冻、儿童鱼肠、功能型糖果等,基本涵盖目前儿童零食的主要类目。

在产品特点上,良品小食仙比较注重运用一些健康标签——包括烘焙饼干的“非油炸”、果泥的“零香精”、糖果的“零白砂糖”等。同时也比较注重强调产品品质,如进口原材料、高水果含量等;除这类“配方友好型”产品外,还有一些“营养补充型”产品,例如主打“高钙”、“高蛋白”的饼干,以及富含“叶黄素酯”能够保护眼睛的“功能型”产品。

另外在产品外形设计上,良品小食仙产品形态也非常丰富。所以整体来看,从产品维度来讲,良品铺子在产品升级创新方面的尝试更多维也更深度。

良品铺子旗下儿童零食子品牌——良品小食仙

而相比之下,三只松鼠旗下的小鹿蓝蓝的受众覆盖面则更广,不仅提供针对3-12岁的零食产品,还提供针对婴幼儿的辅食和零食产品。

在小鹿蓝蓝的天猫旗舰店中,我们可以清晰明确地看到:6个月+ 宝宝辅食、12个月+ 宝宝零食、3岁+ 儿童零食三个年龄段类目下对应的不同产品,整体策略和三只松鼠旗下的另一个子品牌——猫粮品牌“养了个毛孩”有相似之处,即针对受众群体的精细化的产品路线,为不同品种以及不同年龄段的猫咪研发了更有针对性的猫粮产品。

但我们不难发现,从销量情况来看,12个月+宝宝零食系列产品的销量远超其他两个类目的产品,特别酸奶溶豆和冻干酸奶块两款产品,2020年6月至9月的总销量都已经超过10万,两款大单品4个月左右的GMV已经近700万,其中可以简单地侧面反映出含乳零食在国内市场中拥有比较高的市场认可度。

三只松鼠旗下儿童零食子品牌——小鹿蓝蓝

而另外百草味的儿童食品产品线“童安安小朋友”目前还只上线了儿童山楂片和冻干酸奶块两个单品,这两款产品都是在百草味原有的面向成人的零食产品山楂片和酸奶块的基础上进行的配方升级,添加了更加适合儿童的膳食纤维以及维生素D等营养成分,总的来说,我们认为这是成人零食的儿童化,即根据儿童需求来调整原有的产品配方重新设计产品功能与属性的思路。

所以在这里也引发了我们关于儿童零食更深层的一些思考,儿童零食产品设计背后的核心逻辑,是否可以分为成人零食的儿童化,以及单纯从儿童需求出发这两个方向,哪一种是儿童零食的未来,或者说这两种类型未来市场的占比是怎么样的?

还是说这两种情况其实是深度融合的,只不过是两种做儿童零食的思路而已,彼此并没有那么泾渭分明。另外,大型食品公司拓展细分人群的产品线时,如何跳脱出原有的产品基础进行更加深层、更有创新力且更符合受众人群需求的产品,这是否能够成为品牌解决产品同质化问题寻找差异化的突破口?

关于这些思考与问题我们会在后面进行更加深入的分析。

第四类玩家,是贝因美、妙可蓝多等乳制品企业。

2020年基于儿童零食市场健康和安全的诉求,贝因美推出了主打“健康安全、美味营养、好吃好玩”概念的儿童零食品牌萌乐堡,并首发了两款新品,包括酸奶溶豆和萌星泡芙。这标志着婴幼儿配方奶粉品牌贝因美入局儿童零食赛道,延伸母婴产品线。

推出的萌乐堡酸奶溶豆产品添加了益生菌Bb-12及益生元组合,富含钙和锌等微量元素,为儿童补充营养的同时促进体内菌群平衡,保证肠胃健康。另外该产品使用FD冻干技术,同时无任何添加剂。另一款萌星泡芙则采用多谷物加芝士配方,提供蛋白质及维生素。

贝因美在2020年重点推出儿童健康食品,是对原有的婴幼儿奶粉、辅食两大主力品类基于年龄段上的进一步延伸,利用儿童零食这一新品类承接贝因美奶粉和辅食消费群体的后续消费需求。

显而易见,良品铺子、百草味及三只松鼠这三大国内综合零食品牌更加注重产品的丰富度,在供应链和渠道上也具有天然优势,但会存在一定的产品同质化问题。

而贝因美长期专注于婴幼儿群体,势必能够更准确的把握儿童零食健康化的趋势,提供更加专业的营养配方,在产品研发能力上更具竞争力。在婴童食品领域,贝因美最初是以米粉与磨牙饼打入母婴市场的,这次贝因美布局儿童零食领域,也许会成为未来公司的一大增长机会点。

但贝因美这类公司也具有较为明显的产品以及人群的局限性,首先由于本身公司主营业务是长期专注于婴幼儿群体的,因此其子品牌也很难跳脱出低龄儿童(3-6岁)的年龄段,产品类型目前也以含乳食品为主。

第五类玩家,是以GOOD GOUT、宝宝馋了、奶酪博士为代表的初创型/创新型儿童零食企业。

GOOD GOUT诞生于2010年,2018年被健合集团收购,2019年,GOOD GOUT咕咕好味正式进入中国市场,并以健康、美味、时尚为三大基石,为儿童打造新概念下的健康零食。在进入中国市场以后,GOOD GOUT咕咕好味与天猫、京东合作,共建儿童零食品类,并在5月份作为品类舰长,联合其他开始进入儿童零食品类的品牌,举办了超级儿童品类日等系列活动。

在FBIF2020食品饮料创新论坛上,GOOD GOut中国区负责人颜璐也进行了关于中国儿童零食市场的分享,当时提到与这些平台的合作为GOOD GOUT开展中国市场业务起到了关键性作用。

有机婴幼儿辅食及儿童零食品牌——GOOD GOT

GOOD GOUT在产品组合上包括了两大类,分别是针对0-3岁的婴幼儿以及3岁以上的儿童。产品矩阵非常丰富,3岁以上儿童零食主要包括米饼、有机饼干、有机穀物脆等多款产品。

GOOD GOUT的专业与优势一方面体现在产品研发能力上,在食谱与配方方面,公司的每份食谱均是由米其林星级厨师调制的原始食谱,并承诺公司所有产品原始水果、蔬菜的成分不低于60%;另一方面是在原料上,公司100%选择有机农业的优质原料,获得了法国国际有机认证以及欧美有机认证的双重认证;核心原料来源是法国的有机农场,且不添加色素、香精等任何化学成分,同时会依据原料的特征以及质量,进行部分海外采购,例如香蕉来自厄瓜多尔,芒果来自印度。

品牌力也是专业儿童零食品牌的另一项优势。在包装上,公司试图通过明亮的颜色搭配以及有引力的设计,使其在超市货架上脱颖而出。除此之外公司同样重视包装本身的实用性和趣味性,例如2020年4月GOOD GOUT推出了一款限量农场礼盒,礼盒是小房子形状,打开后是一层有机巧克力米饼组合,把产品拿开之后就会看到一块农场试验田,盒子的下方还有一个小抽屉,里面是营养土、绿植种子、园艺铲。小小巧思,既可以让孩子们感受种植的乐趣,激发孩子动手创造力,也让孩子们在家就感受到自然的魅力。

除了GOOD GOUT之外,还有几家具有代表性的儿童零食公司:宝宝馋了、哆猫猫、奶酪博士,这三家公司均入选了我们在春节之前推出的2020年创业公司榜单,可以点击此处阅读我们对这三家公司的解读与分析。

第六类玩家,是相对比较特殊但也却占据了较强用户心智的IP驱动型儿童零食企业。

根据《2018年度全国食品工业经济运行分析报告》,2018年全年实现食品工业实现主营业务收入9.02万亿元,其中IP被授权商品的零售额是856亿。纵观近两年的休闲食品行业领域,“卡通IP授权”成绩斐然,在整个行业中占据了不少的份额。

移动互联网原生一代,比较早熟,在新的媒介环境影响下,对于IP人物有着清晰的认知和偏好。东莞亿智作为国内最早小猪佩奇授权食品商,从2015年起就专注于通过IP授权的方式开发了包括“小猪佩奇”、“linefriends”、迪士尼系列等众多卡通IP主题的儿童零食系列产品,具体产品类型以饼干和糖果为主。

东莞亿智推出的小猪佩奇品牌零食,图片来源:亿智食品

但这类IP驱动型企业普遍存在的问题就是在产品创新研发能力上较弱,另外由于在营销方面主打IP,所以品牌知名度也比较低。

而另外一家以“海绵宝宝”为IP形象的儿童零食品牌beakid在产品研发和用户口碑方面就有更强的竞争力,例如beakid最近推出的儿童益生元奶片,原料配方健康友好“0添加”,且针对儿童不同的营养补充需求设计了富含维生素、叶黄素酯、益生菌等多款系列产品。强IP属性仅仅是产品营销方面的一个手段,要想在儿童零食市场中脱颖而出,还需要具备更强的产品力和品牌力。

三、国内儿童零食的创新创业机会在哪里?未来的儿童零食市场将呈现成人零食儿童化和从儿童需求向出发这两类产品逻辑的深度融合

从消费需求的角度出发,我们认为未来儿童零食产品将更多的由满足消费者口腹之欲的情感满足型产品转化为提供更加丰富的产品价值的功能驱动型产品,或者将两者进行更加深度的融合,转化消费者原本对于零食产品“不健康”的固有传统观念,而将健康化的儿童零食作为儿童每日膳食组合中具备营养补充或代餐功能的必备的一部分。当然这需要未来的儿童零食企业能够从产品创新、市场教育等多方面去努力。

从细分品类拓展及产品创新的角度,以下是我们对于国内儿童零食创新机会的一些思考。结合国外例如欧美、日本等儿童零食发展更加成熟的市场情况,我们认为儿童零食的创新可以从以下几个维度切入:

首先,是品类的选择和新品类的拓展

总体来看,目前欧美市场中儿童零食的三大主要类型分别为:

① 以燕麦圈、麦片、谷物棒等为代表的谷物类产品;

② 以奶酪棒、酸奶块等为代表的含乳产品;

③ 以水果或蔬菜为主要原料的果蔬类产品,例如水果脆片、水果卷、蔬菜饼等。

此外这三种类型的零食之间的边界也越来越模糊,我们希望结合国外的品类创新趋势,去探索国内的儿童零食在哪些品类中可能存在规模性的需求机会。

谷物类产品原本更多是满足早餐或者正餐替代需求的食品,但近几年在谷物类零食化趋势的推动下,谷物被更多地添加在零食产品中,另外还有如王饱饱这类创新型零食麦片的出现,也侧面反映了谷物食品在不同饮食场景下的延展。由于谷物本身具备很强的健康属性,我们认为谷物类儿童零食会是一个比较好的创新点。

而从产品形态来看,谷物棒是国外儿童零食市场中发展非常迅速的一个细分品类。不论是燕麦品牌桂格推出的quaker kids的有机儿童谷物棒以及我们曾写过的零食棒品牌Kind推出的儿童系列产品,包括美国零食品牌THIS SAVES LIVES推出的水果谷物棒,由于高复合营养及便携的特点,欧美儿童零食市场中出现了众多以谷物为基础的儿童零食棒产品和品牌。

但在国内市场,由于饮食习惯的差异以及棒类产品的市场教育程度还不算高,我们更需要适合国人口味和饮食偏好的产品形态并加以创新。

含乳类零食在国内其实拥有比较长期的市场基础,但存在产品类型单一和同质化的问题,目前国内儿童零食市场上的含乳食品主要以奶片、奶酪棒、酸奶块及酸奶溶豆为主。其中市场参与玩家主要以伊利、蒙牛、认养一头牛等乳企;百吉福、妙可蓝多、乐芝牛、妙飞、奶酪博士等专业奶酪品牌;以及如良品小食仙、小鹿蓝蓝、beakid等其他综合儿童零食品牌。

尽管在国内奶酪市场整体体量还处在百亿以内,但增速很快,且儿童奶酪市场在奶酪零售端占比达50%,也就是说,儿童是奶酪品牌最大的目标消费群体。

而奶酪棒这类产品之所以能在儿童零食品类中拥有重要的一席之地,是因为品类本身具备很强的先天优势,既能够满足家长对于产品高营养价值的需求,又能够满足儿童在口味以及产品趣味性上的需求,具有做成大单品以及走高端化品牌路线的机会。

目前在初创公司中,妙飞与奶酪博士相对是儿童奶酪领域做得比较不错的公司。

其次,是产品定位或者用户定位方面的创新性

儿童群体主要可以分为3-6岁的低龄儿童和6-12岁的学龄后儿童,从产品设计的角度,这两类群体还是存在比较大的需求差异的。我们认为目前儿童零食市场更好的人群切入点可能会是3-6岁的低龄儿童。原因主要有以下几点:

① 更有精确人群定位的必要性

对比3-6岁的学龄前阶段和6-12岁的学龄后阶段,无论从成长关键性、心智水平、自主选择能力等方面,3-6岁低龄儿童群体都更需要专业且多样性的产品。在成长关键期,需要关乎幼儿成长的多种功能性和相应营养成分;在心智水平塑造方面,3-6岁儿童需要在家长和社会产品共同引导和教育下塑造健全心智;在自主选择能力方面,3-6岁儿童需要由家长为其购买零食,家长对孩子食品的安全、营养和健康更加关注。以上,都是3-6岁儿童零食产品可以切入的创新点。

② 营养功能更有针对性

3-6岁儿童是成长的关键期,脑力、智力、身体的成长在这个阶段尤为重要,也比6-12岁儿童更需要更具专业性、更有针对性的营养补给;另外,3-6岁儿童在断奶后,换牙期都有磨牙过渡需求,也内生出诸多儿童零食品类。总的来说,低龄儿童在多方面的特殊需求能够给企业创造更加广阔的市场机会和空间。

③ 婴幼儿食品品牌的过渡性优势

对于贝因美这类婴幼儿配方奶粉企业,或以及小皮这一类婴幼儿辅食品牌而言,由于本身都是专注于0-3岁婴幼儿群体的食品补给,在专业性方面已经获得良好的品牌忠诚度和用户基础,尤其是为儿童购买零食的宝妈的信任,在儿童的全生命周期中是很有可能延续品牌忠诚度,儿童的全生命周期包括0-3岁、3-6岁、6-12岁,而3-6岁是最关键也是最合适的过渡期,为这些专业性婴幼儿食品品牌提供了从婴幼儿向儿童拓展品牌受众最适合的品类。2020年贝因美开设了儿童零食品类,仍然延续了婴幼儿营养方面的经验,添加双歧因子、维生素D族及微量元素,针对3-6岁儿童换牙期和可能出现的场景,开发了猪肉酥、磨牙棒等产品。

④ 6-12岁群体消费行为不利于聚焦儿童零食品类

首先,6-12岁学龄后儿童开始拥有零花钱,在购买零食的消费选择上有一定程度的自主选择权,二是,从上学集体生活开始,儿童将逐渐产生与同龄人分享零食的社交需求,三是学龄后儿童对营养、口味、品类的选择没有过于严格的限制,和成人之间在口味以及生理特征上的差异性逐渐弱化,也可以选择相对健康的成人零食品牌,超市货架上的产品几乎都可以食用,不再有限制,甚至高油、膨化食品、方便速食都可能会成为他们的选择。而对于儿童零食品类和玩家而言,在6-12岁儿童的零食消费场景中竞争非常激烈,专业的儿童零食品牌仅仅是他们的消费选择之一。

讨论了儿童零食的品类和定位等宏观方向,再来看看儿童零食从产品设计的角度能够进行哪些维度的创新。

根据我们的观察,儿童零食产品的优化创新点主要体现在三个方面:① 是原料成分具有“有机”“天然”等属性;② 配方成分健康友好;③ 是提高产品的营养性及功能性,例如添加高蛋白和微量元素,或添加丰富的膳食纤维和益生菌保护儿童肠道健康。

首先,产品原料和成分具有“有机”、“天然”属性等方面的产品,这类产品的核心逻辑比较类似婴幼儿辅食中的有机果蔬泥,或者儿童饮品中的有机儿童牛奶等,目前的儿童零食市场中,GOOD GOUT可以说是具有天然有机特征的代表性品牌,而本土品牌宝宝馋了也有多款产品主打有机成分,从供应链角度来看,由于目前国内真正达到有机认证标准的工厂数量有限,多数产品可能存在营销包装的痕迹,我们期待未来能够有更多的儿童零食品牌和产品能够在原料方面实现差异化。

而在产品配方的创新上主要有两种思路,比较基础一种的是主打产品的“零”添加或少添加,不添加色素、防腐剂等化学成分,且实现少糖、低盐等,符合儿童特殊的饮食健康性;另外是基于儿童在口味、饮食习惯、健康三方面的需求制定适合儿童的针对性配方。

第三点,是在产品的营养性及功能性方面进行的创新,我们也可以简单归类为营养补充型零食。功能性需求在各个消费群体的日常饮食中均有体现,儿童也不例外。

一方面体现对于高蛋白、高钙等营养成分的需求;另一方面是添加功能性成分有针对性的提升儿童的免疫力、大脑活力、肠道功能等方面的健康,比如添加铁、锌有利于儿童身体和脑力的发育;添加FOS、GOS是广泛应用于有利于儿童成长产品中的益生元成分,添加该成分的产品有小鹿蓝蓝酸奶溶豆、合生元婴幼儿奶粉等。

另外,益生菌在儿童零食中的应用也是一个很好的创新方向。我们也梳理了一些未来可应用于儿童零食品类创新的功能性成分:益生元包括FOS/GOS、来自于谷物的膳食纤维;有利于儿童成长中脑力发育生理健康的钙铁锌微量元素;嗜酸乳杆菌、动物双歧杆菌、乳双歧杆菌、鼠李糖乳杆菌、发酵乳杆菌、短双歧杆菌、罗伊氏乳杆菌等7种益生菌菌种。

除了产品本身的创新,我们认为从包装和品牌的角度也有一些切入点,主要有以下三个思路:① 从儿童饮食习惯出发的包装设计,例如提高包装的安全性、便携性等;②IP开发;③ 从产品包装上进行提高产品的趣味性、互动性及益智性。

最后,关于上文中我们曾提到的,我们认为儿童零食产品设计背后的核心逻辑,可以分为成人零食的儿童化,以及单纯从儿童需求出发这两个方向。但是二者之间其实并没有那么的泾渭分明,或者说我们认为在未来这两种情况可以实现深度融合。

成人零食的儿童化设计更多是本身已经有良好产品基础的食品公司的一种产品研发思路,例如小鹿蓝蓝的儿童酸奶块是基于三只松鼠原本的大单品成人酸奶块在配方上进行的升级调整,这一产品逻辑背后的优势是,公司可以选择原本就已经得到市场验证获得良好消费者反馈的零食产品去进行针对儿童需求的改良,同时还能够实现产品研发效用的最大化,节省研发成本,充分利用供应链优势。

而从另一个角度来说,如果只用传统成人零食儿童化这一单一思路去设计产品,长期势必会存在创新力不足的结果,因此也需要跳脱出原有的产品基础进行更加深层、更有创新力且更符合儿童需求的产品设计和创新,这将成为儿童零食品牌解决产品同质化问题提高差异化竞争力的突破口之一。

相关文章

相关文章