导语

文章来源:儿研所Club 作者:大橙子

文章来源:儿研所Club 作者:大橙子

春暖花开,经过疫情与寒冬,蛰伏在家已久的宝妈宝爸们此时正迎来带娃高调出行的爆发季。其中婴儿推车作为使用寿命长达3-4年,使用频次高,出行必备的大件商品,也在疫后首个出行季迎来销售高潮。

根据天猫生意参谋数据,38大促婴儿推车头部玩家表现都不错,甚至增长率都在200%以上。按照销量排名,手推车/学步车类目前两名分别:Elittle(逸乐途)、老品牌gb好孩子。其中逸乐途和好孩子的交易增长幅度均超过200%,销售冠军逸乐途的增幅更是达到了260%。

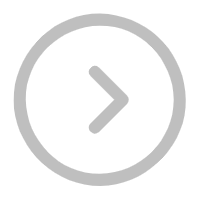

根据头豹研究院数据,近五年来,中国婴儿推车行业以28.2%的年复合增长率保持快速增长态势,整个市场规模也从 2014 年 的55.3 亿元增长至 2018 年的 149.5 亿元。行业预测,在2018-2023年间,婴儿推车市场年复合增长率降至13.1%,但目前来看,随着二胎和多胎等鼓励生育政策不断出台,婴儿推车市场依然在快速增长,预计2023 年,婴儿推车行业市场规模有望实现 276.2 亿元。

从主要玩家来看,目前本土品牌增长显著。不过有关婴儿车质检不合格,遭曝光等事件还时不时会出现,整体来看,婴儿出行市场正迎洗牌大潮。

01中高端婴儿推车增速强劲

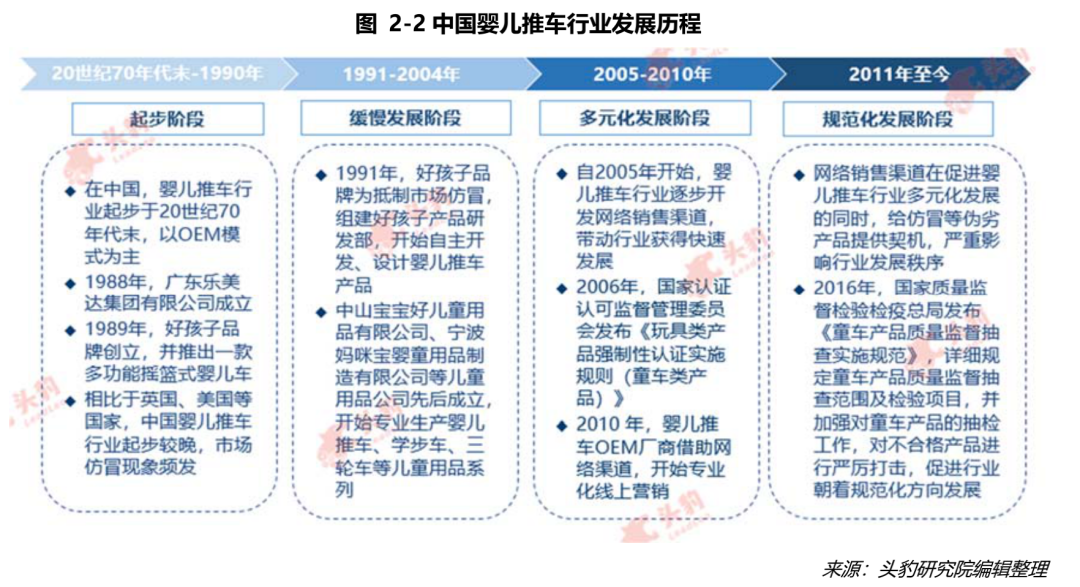

我国婴儿手推车市场起步较晚。直到20世纪70年代末,才出现OEM形式的手推车企业。

1988年,广州乐美达集团成立,开始生产婴儿手推车、娃娃车、婴儿床、摇椅、吊筐、布类等婴儿产品。1989 年,好孩子品牌创立,并推出一款多功能摇篮式婴儿车。

这是我国最早一批婴儿手推车的玩家,也是国内婴儿手推车行业的起步阶段。

1991年-2004年,是国内手推车行业缓慢发展阶段。由于之前OEM模式为主,造成仿冒现象严重,此阶段,一些重视品牌的企业开始自主研发设计产品。

2005-2010年,手推车进入开始多元化发展阶段。主要是受国内电商兴起影响,线上销售渠道的打开,让之前OEM厂商带来新的销路。

另外,在这期间,国家出台规范政策,让手推车行业正式走上正轨。2006年,国家 认证认可监督管理委员会发布《玩具类产品强制性认证实施规则(童车类产品)》正式将童车归类为玩具类产品,接受强制性认证。

2011年开始到现在,是婴儿推车行业逐渐规范化发展的阶段。经历了早期的代工厂、自主设计研发、网络渠道扩张等一系列动作,我国的婴儿推车发展程度更进一层。

不过销售渠道的扩张也是一把双刃剑,弊端是给更多仿冒伪劣的产品找到了出口。针对此现象,2016年国家质量监督检验检疫总局发布《童车产品质量监督抽查实施规范》,详细规定童车产品质量监督抽查的范围和检验项目。

国家政策规范,市场引导,以及消费大环境整体水平蓬勃向上,都利好国内婴儿推车市场。

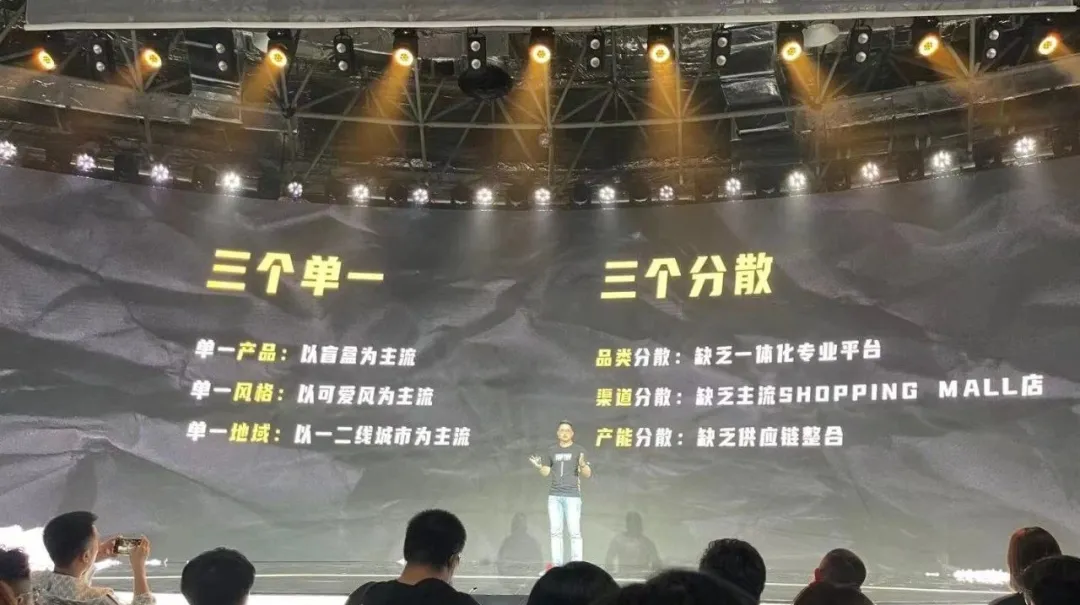

尤其是2017年前后,根据逸乐途创始人曹明充表述,当时推车玩家们集体处在结构创新的初期,推车实用性上面临:单手一键收车、折叠可登机等功能性升级的重大挑战,因而新品牌纷纷入局。

目前来看我国婴儿手推车市场主要包含四股国内外势力:

1)70-80年代兴起的好孩子为代表的国内老品牌。

2)Stokke、Aprica、combi、Craco、Bugaboo等国外品牌。

3)2012-2016年期间以工厂供应链为依托的工厂电商品牌。

4)逸乐途为代表的2017年前后兴起的品牌营销和产品驱动的本土新锐品牌。

有行业专家表示,2018 年中国婴儿推车产品平均价格在600~700 元范围内。市场上低价位产品占比高,中高端产品数量占比相对较低。以天猫平台为例,70%的婴儿推车产品集中于低价位,30%的婴儿推车属于中高端产品。

但婴儿推车产品利润率与产品等级存在紧密联系:有自主研发设计能力的中高端婴儿推车产品拥有议价能力,利润率高;反之,同质化严重的低端婴儿推车产品陷入价格战等恶性循环,利润率很低。据了解,行业整体利润率为15%左右。

02做好大件单品用户心理研究

中国童车行业经历了近50年的发展,已经逐步从品牌处于主导地位教育用户消费习惯过渡到用户需求为主导,引领产品发展。

谁能抓住用户心理,满足用户需求,谁才能在成熟的市场雄起。那么新锐本土突围品牌们在定位、产品、供应链、营销等方面有何共性?

定位:600-2000元之间,中高端品牌

研究报告也表明,当前市场上大部分产品集中在600元以下,而国外推车品牌大部分价格定在2000元以上,因而在600-2000元之间的市场是相对空白的。这也是本土新锐品牌们主攻的价格带。

逸乐途合伙人魏强表示,当前国内核心人均月收入假设是6000元,如果让他花3000元去买婴儿推车是比较困难的。之前他可能会看600元以下的车,但随着消费水平的提升,对质量和颜值的看重,把价格带往上拉一拉是可以实现的。

产品:功能与颜值间把握平衡

根据行业内人士介绍,如今国内婴儿手推车市场,销售排名TOP 5里已经没有国外品牌的身影,全部是本土品牌。

为何与其他婴童食品不同,国外品牌在国内水土不服呢?有以下几点原因:

1)定价过高。与直接入口或接触皮肤影响宝宝健康的食品用品不同,手推车如果定价过高,一方面天然屏蔽了非目标用户群,另一方面高价手推车如果没有特别功能,仅靠洋品牌,很难把溢价提上来。

2)设计与功能性与国情不符。一般国外品牌倾向于大而舒适,而国内小户型住房较多,可折叠,轻便、一键收车等功能要求更为迫切。

据逸乐途方介绍,新锐品牌集中扎入婴儿推车市场时,当时的情况普遍情况是婴儿推车无法实现一键收车,单手折叠这个功能。因而逸乐途的第一个Dream系列产品推出后,就迅速因为便携的功能打开市场。

总体而言,整个婴儿推车市场呈现轻量化、品质化、个性化特征。而这些背后都需要创新与研发。比如风靡一时的超轻便口袋车、溜娃神器,先行者均在产品创新和技术研发上做了努力。

尤其是当前85后,90后父母消费者,对于产品便捷性、智能性天然要求较高,更愿意给创新产品的溢价付费。天猫平台销售数据显示,在婴儿推车品类中,轻便型推车的销售额占比一般在40%以上。重量轻、单手收车、一键折叠动等功能,让轻便型推车为年轻父母日常带娃提供了便利,更受到消费者的青睐。

强化供应链管理

几乎做过实体的创业者都趟过供应链的坑。

目前婴儿推车的供应链已经相对成熟,市面上大多数的功能都可以实现。主要问题表现在两大方面:

l 缺乏高标准流程化管理,产品质量易参差不齐。推车属于流程和工艺复杂的产品,制造过程涉及到布艺、塑料、金属等不同材质、不同工艺。

一位行业内创业者表示,他们曾遇到销量上来后,不同批次产品质量不统一,容易造成客户投诉情况,对品牌伤害非常大。这就对品牌方要求很高,需要自身提升供应链管理和流程设计能力。

l 同质化严重。各大供应链厂商所涉及到工艺和技术能力大体相似,生产出来的产品也很雷同。这给品牌差异化打造造成困难。因而,需要品牌方本身具备新品研发能力,及时跟上世界潮流和节奏,反推到供应链端进行生产。

踩准流量红利

在信息极度爆炸的时代,用户的消费行为同样来源于持续不断地信息喂养。

逸乐途之所以短时间内爆发,很大原因在于之前做婴童产品代运营所积累的经验:可以准确把握每个时代的流量红利:从电商,到新媒体流量,到私域。

从具体的渠道选择上以小红书为例,母婴类产品在渠道探索上一般要晚于其他品类1-2年。逸乐途在2019年进入小红书,是因为之前2年内美妆、食品品类们已经在小红书上得到了验证。

而且对于耐用大件品来说,是需要一个不断对比的平台,而小红书平台可以实现从对比到销售的迅速转化。

“如果现在再去布局,流量成本就会增长不少。”魏强告诉儿研所Club,这也是每一步都踩准节奏的重要性。

今天,婴儿推车行业还在进行着产品迅速更迭。随着互联网、大数据、AI 等新技术的出现,婴儿推车朝着智能化趋势发展。

从消费场景来看,婴儿推车生产者不断将新技术运用于推车的生产中,逐渐延伸推车应用场景,使推车不仅可以逛街,还可以在跑步、骑行、滑雪等多个场景中自由切换。不过这类探索目前还主要以国外品牌为主。

但可以肯定的是,国内婴儿推车行业正经历着大洗牌。或许,也正是本土新锐品牌们弯道超车的机会。

相关文章

相关文章