导语朝着极致效率方向,茶饮的生活方式,似乎在向着让消费者“更快喝到”靠拢。此番价格集体下探,让花钱打磨茶饮的“第三空间”这件事,变得更加遥远了。

文章来源:36氪 作者:杨亚飞图片来自"原文"

文章来源:36氪 作者:杨亚飞图片来自"原文"

并非排长队或者食安问题,由于主动降价,喜茶、奈雪的茶最近先后冲上热搜。

3月17日,奈雪宣布对产品大幅降价,在1月新推的“低至9元,19元封顶”低价鲜果茶新系列基础上,奈雪表示,接下来每个月都会至少推出一款20元以内的茶饮新品。

这一部分是对老对手喜茶降价举措的回应。半个多月前,喜茶刚宣布下调多款茶饮产品价格,抹去了标准菜单上的所有3字头价格,原本32元的芝芝莓莓降至29元。喜茶同时还宣布,年内不会推出29元及以上新品,并且会陆续上新1字头饮品。

在降价这件事上,两家茶饮头部品牌少见达成共识。曾经把30元+茶饮卖到全国的他们,这次不单单掉头回到2字头时代,两家品牌一步到位,将产品价格下探到1字头。

至于为何降价,两家品牌给出的理由颇为相似,大抵是规模化之后的成本摊薄。同样是一杯茶,同样的鲜奶和水果用料,100家店时的采购成本,跟500家、1000家阶段毕竟不一样。不过这种说法难有说服力,否则高端茶饮的扩张终局,就是10元以下的蜜雪冰城了。

此次降价行为,可以说是茶饮品牌市场竞争激烈程度的真实写照。不再比拼产品品质、品牌理念、服务,价格战打得热火朝天。这背后释放出的一个信号在于,走高端路线的新品牌们,也开始注重产品的性价比了。但降完价的高端茶饮,还是高端茶饮吗?

降价,还是该涨价?

当下特殊时期,降价并不是一个自然而然的选择。

由于全球供应链吃紧,过去一年原料成本普遍上涨明显。为餐饮企业供应乳品的乳业巨头恒天然首席执行官Miles Hurrell表示,2022财年上半年,原奶平均成本同比上涨近30%,收购价格已经来到历史高位。

成本的压力恒天然自然没扛住,并对部分产品进行涨价,这种压力也传导到了下游餐饮客户,最终使得2022上半财年恒天然大中华区经调整利润同比下降20%。另据wind,市场上的牛奶零售价已从2021年9月的12.5元/升,上涨至今年2月底的13元左右。

对于使用茶叶、鲜奶、鲜果的新茶饮品牌来说,成本波动对利润有直接影响。疫情的反复带来的临时闭店问题,以及商场客流下滑,业绩免不了雪上加霜。根据奈雪财报,在21Q3时,受疫情反复导致的闭店、减少营业时间等影响,期内同店收入较去年同期有“显著的下降”。

新茶饮品牌们最近生意普遍难做。36氪从多个业内人士了解到,茶饮品牌营业额较去年同期普遍出现下滑。头部品牌喜茶也难幸免。此外,宣布降价之前,喜茶还被曝出进行了涉及30%员工的大裁员,尽管随后官方辟谣,此次人员调整仍被认为跟业绩不佳有关。据36氪了解,喜茶2021年销售额距离全年目标仍有不小差距。

相比于降价,涨价是行业里更普遍的求生方式,星巴克就是这么做的。

2021年10月、2022年2月,星巴克两次对旗下多个产品涨价1-2元不等,并且表示未来几个月会继续涨价。随后,瑞幸、Tims咖啡也纷纷跟进。一个重要背景是,根据国际咖啡组织发布的数据,2022年1月ICO咖啡综指标均价为204.29美分/磅,已经连续16个月上涨。

面对成本上涨的持续压力,老大哥都选择低头,新茶饮品牌们不可能过的轻松。一个常识是,在一杯咖啡/果茶的成本结构中,果茶原料所占的比例要高出不少。

之所以没有跟进涨价动作,茶饮品牌担心这会招致部分消费者抵触——星巴克此前也因涨价颇被广为诟病,类似情况也出现在西贝莜面村、海底捞等身上,结果都是迫于市场压力,以道歉告终。

降价才是消费者更喜闻乐见的事,也是一张好用的“感情牌”,能为品牌挣得了不少好感。去掉3字头产品本身也有营销成分——从喜茶标准菜单来看,30元以上产品占比本身并不高,奈雪此前招股书显示,产品平均售价在27元。换言之,二者产品线早已经进入2字头时代。

但从经营的角度,降价仍反映出品牌们对销量与业绩增长的焦虑,在保量与保价面前,品牌们一致选择了前者。

增长焦虑

向1字头以及个位数单价低价格区间渗透的做法,揭示了茶饮市场残酷竞争的真实一面。

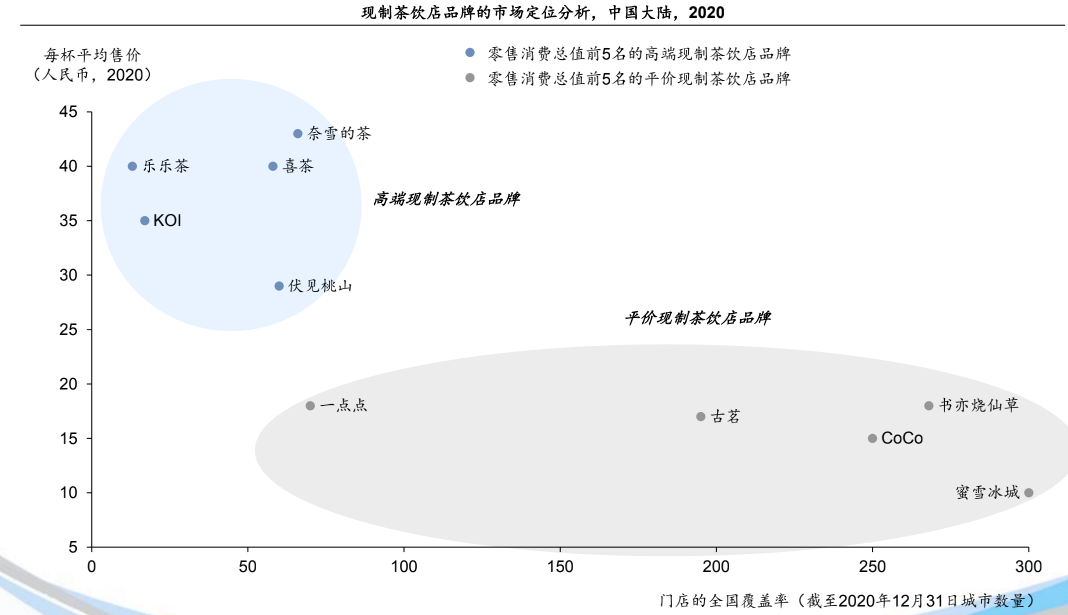

从定价维度来看可能最为清晰,在10元以内,蜜雪冰城已经在全国开设2万余家店,属于独一档存在;在10-25元区间,品牌竞争激烈,既有在全国开出5000余家店的古茗,此外coco都可、茶百道则均有约3000家门店,也有来自长沙的网红新贵茶颜悦色;而在20元以上价位,喜茶、奈雪是两大头部品牌,门店数分别在900余家、800余家。

现制茶饮门店市场定位分析,图据灼识咨询相关报告

不同的价格带,区别就这么大?可能事实确实如此。

据36氪了解,2019年蜜雪冰城曾经找尼尔森做消费者调研,评估喜茶、奈雪等对他们的潜在影响。其中一项调研结果显示,很多蜜雪冰城的消费者,都没有听说过喜茶和奈雪。换言之,这是完全不同的两个群体。

36氪曾在采访一位餐饮投资人时,问过对方一个关于正新鸡排的问题,为什么在肯德基渗透到全国各个县城的情况下,正新鸡排还能开出2万多家店,对方的回答很干脆,“因为吃正新的吃不起肯德基”。

品牌们价格带的差异,也是茶饮品牌区域定位的差异。高端茶饮品牌门店仍主要位于一线城市以及新一线城市,且是以核心商场为主。从奈雪财报来看,截至2021年底,其来自一线城市及新一线城市的门店,合计约占总门店比例的近七成。而更广泛的下沉市场蛋糕,主要被蜜雪、古茗、coco都可等瓜分。

在未来一段时间,高端茶饮能否完成渠道下沉仍未可知,相比之下,把一线及新一线城市的门店密度做高更加务实。降价不仅是为“让利”老顾客,也是希望在前述存量市场里,发掘新的增量用户。

事实上,喜茶和奈雪在低价位早有探索尝试,在主品牌降价之前,喜茶在2020年推出“喜小茶”子品牌,产品价格在10元-20元之间;奈雪还运营“台盖”子品牌,其平均价位在16元左右。不过目前都处于早期阶段,其中喜小茶规模约20家,且多集中在广深两地。台盖对奈雪营收贡献也十分有限,在截至2021年上半年,对营收的贡献占比约3.6%。

主品牌的价格下探,让子品牌的定位看起来颇为尴尬。真的要打更低价的茶饮市场,看来还需要主品牌亲自上马才行。

降价行为背后,高端茶饮的定位也成了一个谜。

相对于上一个时代的台式奶茶,喜茶、奈雪等高端茶饮对于行业的贡献,不只是原料升级和品类单价提升,更包括为茶饮业态开辟出新的消费场景,拿到核心商场的核心位置便是最好的佐证。

这也与星巴克对速溶咖啡所做的咖啡消费升级颇为相像。在咖啡品质提升之外,围绕社交、商务的“第三空间”被星巴克摸索出来。早些年,喜茶与奈雪的全国各地的首店打造,也是在讲述类似故事,不管是北京三里屯的黑金店,还是成都IFC的黑金Lab店,均藏着类似的野心——现磨咖啡有第三空间,茶饮也应有自己的生活方式。

也因为此,在瑞幸之外,两家品牌也常被拿来与星巴克作为比较。

不过,从近些年全国连锁扩张来看,茶饮品牌的“第三空间”战略已经被弱化了不少。在喜茶2020年新增门店当中,处于效率一端、随取随走的喜茶Go店,占据约1/3;奈雪早些年在体验和场景上也做了诸多方向尝试,不管是梦工厂、奈雪的礼物还是bla bla bar,试图拓宽茶饮消费空间,不过,近些年逐渐把重心倾斜到Pro店型打磨上。

朝着极致效率方向,茶饮的生活方式,似乎在向着让消费者“更快喝到”靠拢。此番价格集体下探,让花钱打磨茶饮的“第三空间”这件事,变得更加遥远了。

相关文章

相关文章