导语

文章来源:CBNData消费站 作者:张玉

文章来源:CBNData消费站 作者:张玉

今年初,多家国际食品巨头在中国加速了新的业务布局。仅2021年3月,雀巢共发布了3项大中华区战略决策:

一是咖啡研发中心和婴幼儿辅食生产基地将于4月落地青岛,直指“雀巢咖啡”和“Gerber嘉宝”;

二是雀巢中国在天猫上线了一个新代餐品牌NesQino诺萃怡刻;

三是推出全新冰淇淋品牌“粤新意”,并同时上新了5款粤式口味冰淇淋。

一年内18次调整,雀巢透露出哪些信号?

2020年,雀巢大中华区为雀巢集团贡献440亿元营收。2021年初,雀巢就延续了2020年的业务战略步调,3月内先后发布3个战略决策。

据不完全统计,雀巢在2020年后共“出手”18次布局大中华区业务赛道,从雀巢2020年以来大中华区的战略决策,能透露出哪些消费信号?

我们对雀巢2020年至今在国内的战略决策进行梳理,从相关品类数量从多到少排序分别是,功能营养7次,婴幼儿食品4次,咖啡2次,饮料2次,植物肉1次,宠物食品1次,具体如下:

2020.02,雀巢在全球范围内推出星巴克高端速溶咖啡,当前某些单品销量已经过万;

2020.04,雀巢重启RTD茶饮业务,推出Nestea茶萃;

2020.05,雀巢在天津斥资7.3亿元扩增宠物食品(湿粮)和糖果产能,赋能旗下“普瑞纳”,该项目于2020年12月正式完工;

2020.07,雀巢通过跨境电商发布防敏类婴幼儿辅食品牌“Spoonfulone匙倍乐”;

2020.08,雀巢成为天图资本的LP,深入了解中国消费品投资创业和行业创新,成为集团有利的抓手;

2020.08,雀巢出售中国区饮用水业务;

2020.09,雀巢对黑龙江双城追加4亿元投资,扩建DFI牧场,建立全球谷物能力中心(Nestlé Grain Competence Center ,简称GCC),在谷物产品和成人产品线基础上,增加儿童零食和健康食品业务;

2020.10,雀巢佳膳推出首款口服型特医食品;

2020.10,雀巢Persona登录天猫海外旗舰店;

2020.11,雀巢出售银鹭业务;

2020.12,雀巢推出植物肉品牌“Harvest Gourmet嘉植肴”;

2020.12,雀巢发布恩敏舒1+;

2020.12,雀巢发布怡养氨糖钙奶粉、怡养赋奕牛奶伴侣(睡眠功能);

2021.01,雀巢中国研发加速器首款孵化品牌落地,“解你”益生菌上市;

2021.01,雀巢宣布联手小米在中国发布一款名为雀巢健康管家(Nesfinity);

2021.03,雀巢投资青岛,成立咖啡产品研发中心和婴幼儿辅食生产基地,共享即饮RTD业务6项专利;

2021.03,雀巢中国在天猫上线了一个新代餐品牌NesQino(诺萃怡刻);

2021.03,雀巢推出全新冰淇淋品牌“粤新意”,首发微醺米酒味、幽香桂花味、清甜荔枝味等5款粤式风味冰淇淋。

首先,效益最大化的战略是从“现有资源”切入,构建外部资源成为应对行业变化的抓手。

在供应链上,双城和青岛都不是雀巢第一次投资建厂。据悉,早在上世纪90年代初期雀巢就已经在青岛投资建设了生产基地,当初主要生产炼乳、超高温灭菌奶、淡奶和淡奶油等乳制品。截至2020年初,该市存栏奶牛7.2万头,日产鲜奶500吨,年奶资7个亿。而双城雀巢早期负责成人营养品的产品生产,在双城扩建谷物业务有利于衍生新的交叉业务线。

在产品业务线方面,不同于2020年诸多战略,新策发力的业务线是对早期进入中国的咖啡、乳品等产品线进行升级更新。2020年雀巢多次出手是针对特医食品、营养保健品、植物肉、代餐等国内新兴赛道。

在构建外部资源方面,雀巢先后与小米、天图资本战略合作,利用AI获取C端消费者在家庭健康方面的消费需求,利用资本构建观察市场的抓手。类似地,星巴克也在2020年与红杉战略合作组成CP加码中国区业务发展。

其次,在国内传统品牌和创新品牌双重夹击下,倒逼品牌策略从“复制引进”转向“创新孵化”。

飞鹤、农夫山泉等传统国产品牌和Little Freddie小皮、妙可蓝多、三顿半等创新品牌同时对雀巢的传统业务线进行碾压式掠夺,导致雀巢这些业务发展的不温不火。例如,2020年初在雀巢从咖啡风味切入口味升级时,国内 “三顿半”、“永璞”、“隅田川”等速溶咖啡正在从传统生产工艺切入产品创新,抢滩登陆国内速溶咖啡市场。去年年底,雀巢通过设立研发中心,并推出“解你”益生菌,标志着雀巢对中国市场从复制引进转向“个性化定制”的创新孵化之路。

再次,雀巢剥离中国区饮用水业务和银鹭之后,释放了更多精力投入在功能营养赛道发展上。

业务瘦身后,雀巢先从国外引进,后在国内孵化,扩张在国内功能营养市场的份额,截至2020年年末,国内在售品牌包括:惠氏、Gerber嘉宝、Garden Life生命花园、Persona、佳膳、恩敏舒、肽敏舒、蔼尔舒、Spoonfulone匙倍乐、解你等10个品牌。另有两个保健品引入“蓝帽子”权威认证。

图片来源:国家食品药品监督管理局

功能营养已成为2020最热门食品赛道

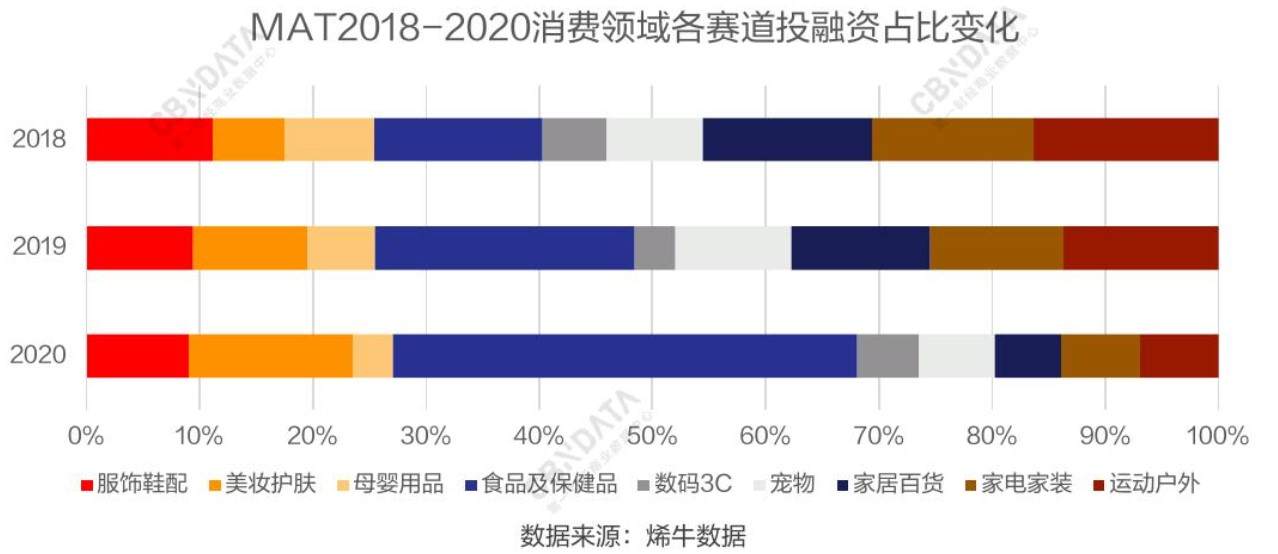

2020年食品饮料赛道成长潜力大,功能营养在投融资和消费终端表现亮眼。

根据烯牛MAT2019-MAT2020投融资数据显示,2020年食品饮料领域共完成191笔融资,占九大消费品类全部融资总量的三成,较2019年151笔同比增长26.5%。

图片来源:CBNData

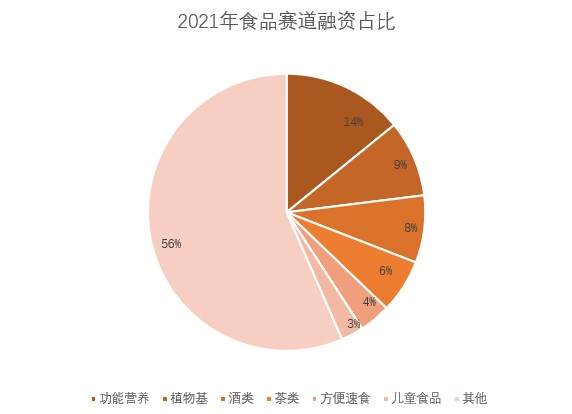

在食品赛道这195笔融资中,有28笔属功能营养赛道、17笔属植物基赛道、15笔属酒类赛道、12笔茶类融资、7笔属方便速食赛道、5笔属儿童食品赛道,以上赛道占据2020年获得融资品牌的半壁江山。

图片来源:烯牛数据

根据淘宝销售数据显示,2020年双十一期间,中国食品消费终端销售额TOP3的品类分别是功能营养、乳制品和酒。而食品饮料全类目销售额排名前100的品牌中,近一半被功能营养、乳制品、酒、休闲零食品牌占据。按品牌数量排序分别是功能营养(20个)、乳制品(10个)、酒(9个)。

“药食同源”成分接受度高,受消费者的普遍认可。

2020年受疫情影响,消费者对“消化”和“免疫力”的重视程度激增,助推免疫和消化增长潜力的赛道。但在消费终端的起势不明显,推测其原因在于在于消费者仍然从“药食同源”的食物中进补,如蔬菜水果、麦片五谷等。

根据天猫销售数据显示,2020双十一期间,传统滋补营养品牌TOP1“小仙炖”GMV达4.2亿元,化学成分保健品牌TOP1“Swisse”同期GMV为2.4亿元。

而此次入榜,且实现同比增长的功能营养品牌有13个,分别是小仙炖、燕之屋、汤臣倍健、Swisse、健力多、MoveFree、五谷磨房、姿美堂、寿仙谷、GNC健安喜、MUSCLETECH/麦斯泰克、Wonderlab、东阿阿胶。也多集中于“药食同源”营养保健品

尽管如此,酸奶作为泛消费品,近一年货架上新增了“卡士餐后一小时”、“君乐宝0蔗糖简醇酸奶”、“身体知道LGG”、“轻衡冠益乳”在线下销量比较可观,根据小范围观察,全家、便利蜂、罗森等便利店中的功能性低温酸奶出货率都比较高,其中卡士餐后一小时在全家便利店经常会售罄。

“体重管理”在功能细分领域拔得头筹,品牌们或实力破圈,或跌落神坛。

根据CBNData出具的报告显示,富含膳食纤维的麦片和五谷粉/粥,高蛋白的鸡胸肉产品位列前三,主打“体重管理”概念的产品和品牌均呈现上涨趋势。可见,当前被推向需求高峰的细分功能性是体重管理。

但该赛道既已推向高峰,也或将错过赛道高增长阶段,品牌若实现正向增长甚至高速增长,产品的创新升级、产品矩阵的用户破圈成为下一阶段增长目标。如超级零推出低卡素食中式套餐横向破圈,Wonderlab推出益生菌小蓝瓶、女性益生菌、玻尿酸果冻等功能性食品垂直破圈。

图片来源:CBNData

在这样的市场变化趋势下,联合利华、达能与雀巢等国际巨头集中瞄准 “功能营养”,巨头的进入后对这个赛道产生了哪些影响?

第一,在营养保健品赛道中,雀巢和金达威的旗下品牌Persona、Doctor’s分别进驻天猫,随之助推了个性化营养品牌推出标准化产品的趋势。lemonBox柠檬堂、橘袋等国产品牌也随之效仿。其中,LemonBox最新一轮融资即用于推出“熬夜场景”功能软糖和6款标准化营养包,并已开设天猫旗舰店。

第二,在功能性营养赛道中,雀巢、联合利华、恒天然分别推出固体益生菌饮料、功能性软糖、益生菌现磨咖啡,致使功能性食品在品类基础需求之上,添加功能成分,主打日常功能场景,呈现“品类+”特性,在国内大放异彩。目前OLLY系列中的褪黑素软糖月销1万+,成为国内功能性市场的一抹亮色;国产功能性软糖BUFFX与之相似,并在2020年获得融资。助推2021年2月凝胶糖果被列入保健食品备案剂型。

第三,在特医食品领域中,产品仍以达能和雀巢为主,达能优势在于母婴营养研发基础强,雀巢优势在于功能和人群的覆盖范围广。此外,针对婴幼儿的产品已成为特医食品和配方奶粉的交叉地带,也是特医食品品牌商家必争之地。达能在第三届进博会中表示将引近40款特医产品进入中国。

食品巨头竞相入局功能营养的底层逻辑

首先,功能营养是兼具增速和进入门槛优势的赛道。

在功能营养、乳品和酒销量TOP3品类中,乳品和酒的特色化竞争格局都不利于国外品牌进入竞争。相较而言,功能营养市场的竞争格局更温和,原因有二:

一是功能保健市场阶段处于发展初期,受累于上世纪90年代保健品市场规范欠佳,竞争混乱,整体市场仍处于休整完善的阶段,借助于相继出台的政策支持和引导,竞争格局被重新洗牌,机会点较多。

二是功能营养需求泛消费化,向日常消费场景延伸。根据健美生与CBNData联合报告指出,中国保健品市场增长核心驱动力在90后。体现为三大特征:场景化购物;尝新能力强;具有养生投资观。相比于乳品和酒类的中国特有格局以及渠道下沉壁垒,跨界布局功能营养为国外消费品牌提供了营销抓手,容易出圈。

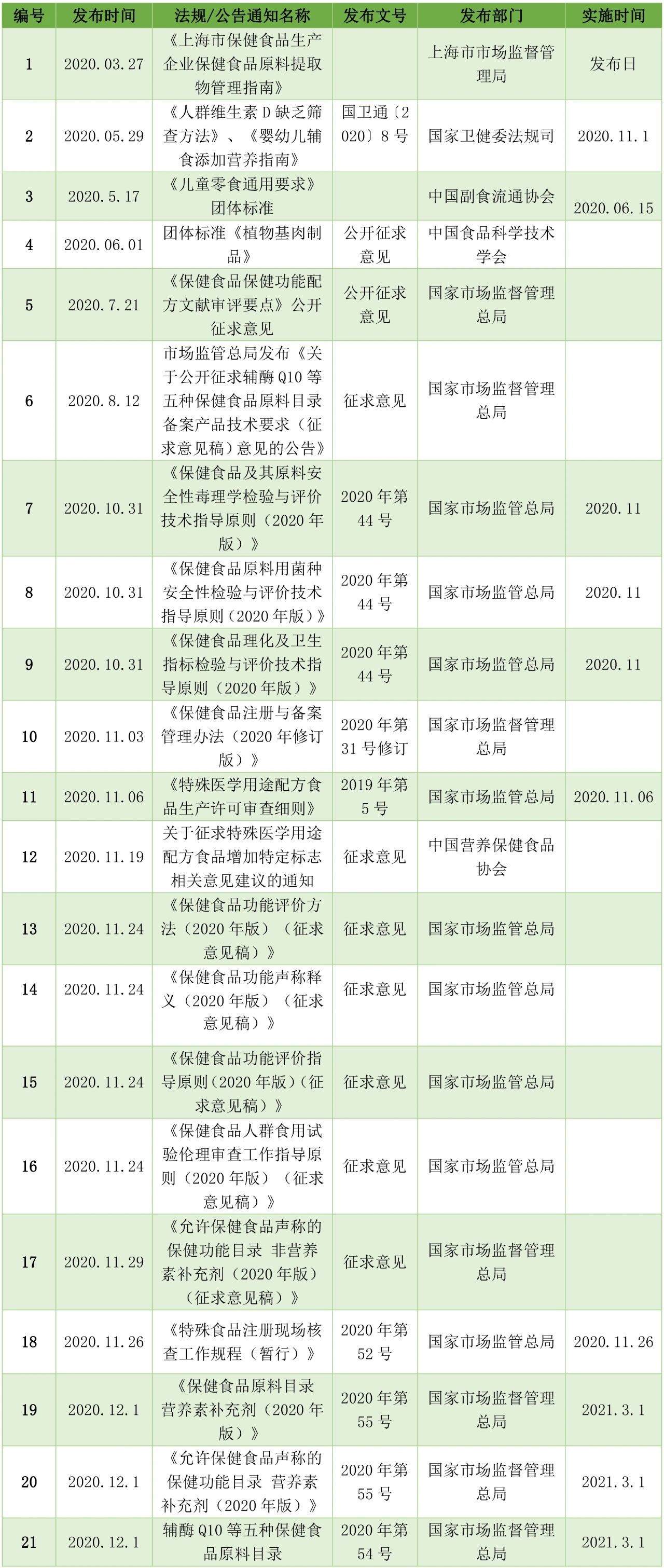

其次,政策完善支持赛道发展成长,而赛道出圈也同样促进政策的出台。

2020年先后出台了针对婴幼儿食品、保健食品成分、植物肉团体标准、保健食品注册备案管理方法、凝胶糖果保健食品备案等法规文件,共计21部相关文件助推以上细分赛道快速发展。值得一提的是,汤臣倍健胶原蛋白软糖、OLLY褪黑素软糖等产品的消费增长下,2021年2月,凝胶糖果被列入保健食品备案剂型。

图片来源:植提桥公众号

再次,功能营养赛道的消费用户,与当前社会消费主力群体重合度高。

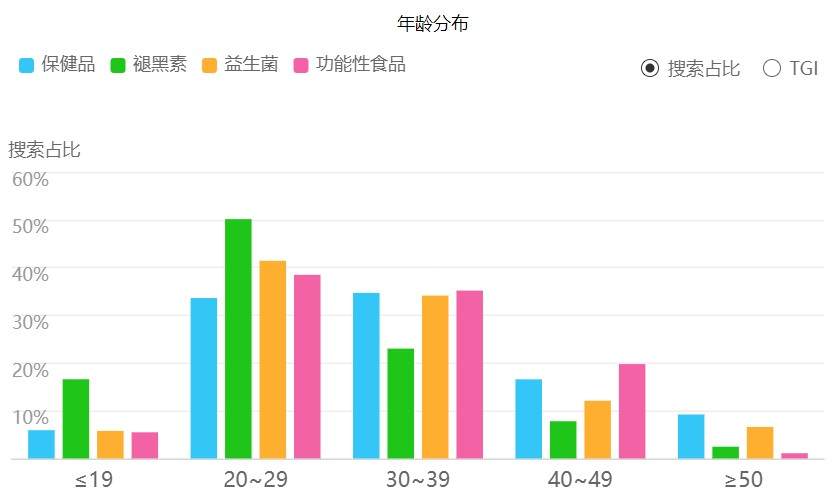

功能营养产品的消费场景主要是“朋克养生”、“孝敬父母”、“保护宝宝”、“买给宠物”,而这四大消费诉求几乎集中在85后-00后的年轻群体,且以20-29岁人群为主。

近一年搜索保健品、褪黑素、益生菌、功能性食品人群年龄,图片来源:百度指数

而消费根据CBNData报告,2020年中国Z世代人数为2.6亿,开支达4万亿人民币,约占全国家庭总开支的13%。成长于相对优渥环境的Z世代正处于“上没有老,下没有小”的年纪,相比于父辈有更高的消费意愿。

图片来源:CBNData

根据腾讯00后报告,00后平均月零用钱约470元,大学生月均零花钱超1000元,甚至31%的Z世代开始超前消费,使用分期付款。

最后,“品类-功能-场景-成分”组合拳使功能营养产品更容易打造差异化。

大健康消费趋势下助长了“功能营养”和“植物性”赛道发展,在政策支持下,应对多种多样的需求,细分品类也越发丰富,包括基于品类、基于功能、基于场景、基于成分等。以睡眠健康为例,基于睡眠健康推出的助眠牛奶、助眠软糖、助眠营养包、助眠饮料;基于软糖品类推出的助消化软糖、提神醒脑软糖、抗衰美白软糖等。基于熬夜场景打造补元气、助眠、保护视力为一体的“熬夜”套餐产品;基于成分包括以酸枣仁为主要成分的植物性助眠饮料,以及以GABA、褪黑素为主要成分的化学性助眠产品。

相关文章

相关文章