导语

文章来源:36氪 作者:36氪图片来自"原文"

文章来源:36氪 作者:36氪图片来自"原文"

网红“医美面膜”,即将迎来第三个IPO。

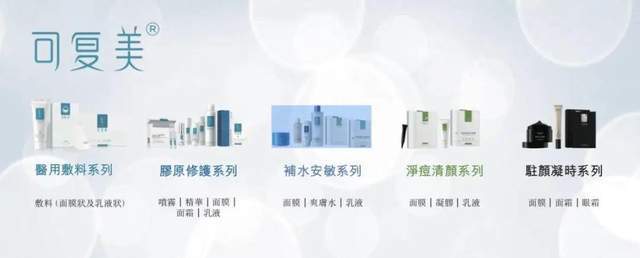

5月5日,巨子生物向港交所递交招股书,高盛、中金公司为联席保荐人。巨子生物手握“可复美”“可丽金”等8个品牌,主打品牌“可复美”是“医美面膜”的代名词,“可丽金”则主攻中高端功能性护肤品。

与此前争夺“医美面膜第一股”的创尔生物、敷尔佳相比,“可复美”母公司巨子生物来头要大得多。2000年诞生于西安的巨子生物,手握重组胶原蛋白和人参皂苷两大核心生物活性成分,产业链覆盖核心原料和终端产品,是全球最大的重组胶原蛋白生产企业之一。

与此同时,“医美面膜”的行业暴利、市场混乱和问题隐患,也都集中体现在这家并不年轻的“网红”公司身上。

在成本控制和规模优势下,巨子生物的毛利率高达87%,2021年,年入15.5亿、砸3.5亿做营销,还能净赚8亿。与创尔生物、敷尔佳类似,巨子生物前期靠微商起家、后期找主播带货,凭借庞大的经销商群体抢占市场份额后,把钱砸到线上做营销,但在高利润的驱动下,它们做到了“让网红给品牌打工”。

不过,站在IPO门前,巨子生物也逃不了“医美面膜”向来被质疑的几大问题,比如被指价格高、功效差,是不是“智商税”?以“医美”之名卖化妆品,是否涉嫌虚假宣传?“械字号”产品监管趋严,未来高利润模式能否持续?

在巨子生物之前,创尔生物和敷尔佳都曾在上市路上遇阻。创尔生物率先于2020年交表,2021年因财务资料过期两度被中止审核,在折戟科创板后改道北交所。去年递交招股书的敷尔佳,也遭遇了同样的问题,并于今年1月更新招股书,继续IPO之路。

如今,前者一个虽已上市但股价“跌跌不休”,一个仍在创业板门外徘徊,不知是否会影响后来者巨子生物的上市之路?

年入15亿、净赚8亿,“医美面膜”有多暴利?

众多周知,化妆品是个高毛利行业,近几年,头部上市公司的销售毛利率都在60%以上,主打功能性护肤的贝泰妮、华熙生物毛利率更是高达近80%。

在创尔生物、敷尔佳接连冲击IPO后,“医美面膜”,一个更加暴利的功能性护肤细分赛道浮出水面。招股书显示,2018年以来,敷尔佳毛利率水平在77%左右,创尔生物过去五年的毛利率在79%-84%上下浮动。

相比之下,手握“可复美”和“可丽金”两大品牌的巨子生物,有过之而无不及。根据招股书,2019-2021年,巨子生物的毛利率分别为83.3%、84.6%和87.2%。

巨子生物主要财务比率 来源 / 招股书

如此高的毛利率,是怎么来的?

与华熙生物类似,巨子生物在胶原蛋白领域也掌握着从原料端到终端产品的全链条,其在西安设有两个工厂,不仅能自主生产重组胶原蛋白,更有多达11条功效性护肤品生产线和6条医用敷料生产线。到2021年,巨子生物的重组胶原蛋白产能为10880kg/年,利用率83.5%。

巨子生物能拿下重组胶原蛋白这一核心生物活性成分原料,功劳在“老板娘”。

巨子生物执行董事兼首席科学官范代娣,是中国第一位生物化工专业女博士。2000年,其团队成功开发重组胶原蛋白技术,在此基础上,巨子生物得以自主生产四种重组胶原蛋白,通过不同组合添加生产出多种医用敷料和护肤品,据企业宣称,具有皮肤修复及补水保湿、镇定舒缓等功效。

“面膜类产品除了极少量的核心原料,80%以上的成分都是水,成本微乎其微;再加上生产基本采用全自动线、不需要人工,产能又高,利润自然非常高。”化妆品从业者阮溪向开菠萝财经解释。

配方在手、自产自销加上规模效应,让巨子生物得以最大程度控制成本。招股书显示,2019-2021年,其原料采购、制造费用及物流等方面的销售成本仅分别为1.6亿元、1.8亿元、2亿元,营收却高达9.6亿元、11.9亿元、15.5亿元。

近三年,在原料成本涨幅不大的情况下,凭借“医美面膜”的风口,巨子生物赚得盆满钵满。

巨子生物旗下“可复美”系列产品 来源 / 招股书

招股书显示,其营收增速最快的业务是2011年推出的品牌“可复美”。“可复美”拥有30个SKU,包括三款注册为医疗器械产品的医用敷料,即所谓的“医美面膜”,产品零售价在99元-459元之间。

2021年,巨子生物超五成的营收来自“可复美”,达到9亿元,同比增长114%,对比2019年更是翻了三倍。该品牌一款官方售价约40元/片的类人胶原蛋白敷料,在2021年售出超1210万盒。

巨子生物旗下“可丽金”系列产品来源 / 招股书

2009年推出的中高端功能性护肤品牌“可丽金”,是巨子生物的第二大营收来源。“可丽金”拥有60个SKU,零售价区间在109元-680元。天猫旗舰店显示,一款基础保湿面膜的官方售价约为25元/片。

2019年,“可丽金”为巨子生物贡献了超50%的收入,达到4.8亿元左右。但在2021年其营收不增反降,被“可复美”超越,当年5.3亿元的收入占总营收的约34%。

高营收、低成本和高毛利下,“医美面膜”企业的净利率,也要远高于一般化妆品企业。

据招股书透露,巨子生物近三年的净利润分别达到5.75亿元、8.26亿元和8.28亿元,净利率分别为60.1%、69.4%和53.3%。此前IPO的敷尔佳,2019年和2020年分别营收13.4亿元和15.8亿元,净利润也有6.6亿元和6.5亿元,净利率超40%。

阮溪认为,巨子生物、敷尔佳们之所以能通过“医美面膜”疯狂吸金,除了具有原料和配方优势,还与其早期拿到医疗器械生产许可资质有关。

据她介绍,根据我国相关规定,医用敷料属于医疗器械范畴,按照风险程度分三类管理,第二类和第三类需要进行产品注册,第一类实现产品备案管理,有“械字号”标识;而除此之外的功能性护肤品,则标识为“妆字号”。

而在我国,有资质生产“械字号”医用敷料的企业并不多。“以前有些品牌会钻漏洞‘套证’,找有资质的生产企业代工,但现在新规对化妆品特证产品管理更加严格,新品牌既不能再‘套证’,也很难拿到医疗器械类生产许可证。”在阮溪看来,这也加大了“医美面膜”的市场集中度。

微商起家、主播带货,怎么做到“让网红给我打工”?

“医美面膜”的走红,其实也就是近五年的事情。

消费者小南曾经是“医美面膜”的疯狂爱好者,“第一次用是2017年,当时因为脸部发炎去医院,皮肤科医生给我开了一支药和两盒面膜,快200元一盒,特别贵。”使用后,小南感觉,这种名为“医用敷料”的面膜,似乎的确比日常面膜修复效果更好。

当时,她发现,这种被称为“医美面膜”的产品,不用去医院也能买到,价格还更便宜。“很多微博博主、朋友圈微商一边种草一边组织团购,几乎市面上所有的品牌都能以5-7折甚至更低的价格买到。”据小南统计,在2017年到2019年,她通过朋友圈的护肤品代购,购买过可复美、敷尔佳、创福康、芙清等多个品牌的面膜不下200片。

那几年,正是“医美面膜”生产企业疯狂扩张、抢占市场份额的阶段。无数的微商和代购,为它们建立起了一套庞大的经销体系。

以巨子生物为例,截至2021年底,其在全国共有406家经销商,通常是专门从事医用辅料销售或者护肤品销售的企业,主要面向个人消费者、医院、诊所、连锁药房、化妆品连锁店及连锁超市销售。招股书称,经销商可以让其产品渗透至更广阔的用户群体,增加市场份额,提高品牌知名度。

巨子生物销售模式 来源 / 招股书

敷尔佳的经销模式更加粗放,除了面向美容机构、整形机构等终端渠道的经销商, 2018年,其在官方微信公众号建立了分销联盟系统平台,自然人提供真实身份信息即可注册,通过后可具备经销资质,部分产品还有返利奖励。

不过,阮溪告诉开菠萝财经,这两家公司在直接对接生产商家的一级经销商以下,还会层层发展出多个等级和规模的分销和代理。“一级经销商从厂家拿货是有采购量或者销售指标的,他们必须发展更多下线,渗透到更多消费者,才能把东西卖出去。又因为产品利润高,想赚钱来做代理的人也很多。”

正是这样庞大的经销商网络,给生产厂家带来了巨大的营收。招股书显示,2019-2021年,巨子生物来自经销商渠道的收入分别为7.6亿、8.6亿和8.6亿,占营收约80%、72%和56%;敷尔佳2018-2020年的线下经销收入,占比分别高达88%、77%和71%。

生产商赚够了,经销商和代理们却未必赚钱。“一般来说,代理要从上级经销商处拿货,都是有起批量的,但是几乎不太可能拿多少卖多少。”医美行业从业者赵杰告诉开菠萝财经,他的做“医美面膜”代理的朋友,几乎所有人家里都有一堆囤货,“可能产品效果并没有宣传中那么好,复购率低、获客难。”

庞大的经销模式带来的另一个问题,是价格体系的混乱和假货的泛滥。“每个经销商和代理的进价都不一样,拿10万元的量和20万元的量,肯定不是一个价格;进价不同,售价也就不同。”在赵杰看来,这一品类几乎没有控价可言。

而随着直播电商的兴起,“医美面膜”生产商们,也开始瞄准流量红利。

近几年,可复美、敷尔佳等品牌纷纷在淘宝、京东、拼多多等电商平台开设旗舰店,并入驻抖音、快手、小红书等新兴社交平台。新消费时代“主播带货+KOL种草+明星代言”的新型打法,让“医美面膜”进入了自己的“网红2.0”时代。

李佳琦带货、博主们种草 来源 / 小红书、抖音截图

为了继续“网红”之路,巨子生物没少花钱。招股书显示,2019-2021年,巨子生物的销售及经销开支飞速增长,从0.9亿元增至3.5亿元,其中,平台营销费、平台服务费和KOL合作费等线上营销开支占比也在逐年提升,从2019年的68.7%增至2021年的88.5%。

敷尔佳和创尔生物,同样也从2019年开始销售费用飞涨。敷尔佳2019年和2020年的销售费用分别为1.2亿元和2.7亿元,2021年第一季度的费用比2018年全年还多。创尔生物2019年的销售费用相比2018年翻了一倍,其中线上推广服务费和广告宣传费占到59%。

不过,“医美面膜”网红营销带来的回报率,要远高于美妆护肤行业的一些新消费网红品牌。

巨子生物旗下的DTC线上店铺营收,从2019年的1.6亿元增至2020年的2.7亿元;到2021年,更是翻倍到5.7亿元,该渠道营收占比大幅提升至37%,同比增速高达111%。相较而言,2021年,其经销商渠道营收与上一年相比并没有变化。

如此来看,暴利的“医美面膜”,似乎一改新消费的营销困局,做到了让网红给自己“打工”。

但营销支出和营收并非总是成正比。2021年,创尔生物在支出销售费用1.1亿元的前提下,营收却同比下滑20%至2.4亿元。其在财报中解释称,这主要是因为公司减少了护肤品达人直播的销售场次,同时减少产品销售平台站内推广的费用投入,而品牌宣传推广的投入短期内未奏效。

网红营销并非一劳永逸,在这一点上,创尔生物2021年报算是发出了一个警报信号。

隐忧不断:功效没实证、宣传涉虚假、难逃被严管

看似赚钱狠,但所谓的“医美茅”背后,实则隐忧无数。

首先,是“挂羊头卖狗肉”的宣传嫌疑。

多位化妆品行业和医美行业从业者提到,目前市面上统称的“医美面膜”,并非都有“医用”属性,而是包括“械字号”的医疗器械类产品和“妆字号”的护肤品两类。更有同一品牌的两类产品名称非常相似,一般消费者在购买时很容易混淆。

例如,敷尔佳旗下医疗器械类产品仅有4种,在售的“敷尔佳透明质酸钠修护贴(白膜)”和“敷尔佳透明质酸钠修护贴(黑膜)”,就属于“妆字号”产品,名称却与其“械字号”的“医用透明质酸钠修护贴”极其相似。而李佳琦因不销售医疗器械类产品,其直播间大卖的积雪草舒缓修护贴等产品,都并非“械字号”。

左为“妆字号”产品,右为“械字号”产品 来源 / 天猫旗舰店截图

巨子生物旗下“可复美”的“械字号”医用敷料仅有3款,包括两款面膜状和一款乳液状,其中一款宣称“第一类医疗器械”的“液体敷料”,根据国家药监局最新规定,实际上已不属于“械字号”。其他在售的“战痘膜”“灯泡膜”“小水膜”,也都是“妆字号”的普通面膜。

易观分析医疗健康行业分析师张竞文向开菠萝财经表示,从合法合规性上来说,“医美面膜”概念既没有明确定义,涉嫌虚假宣传、过度宣传的问题,面临监管风险。“有了‘械字号’背书,消费者更愿意为‘医’字买单,相比于医美项目,所谓的‘医美面膜’使用更方便,价格更实惠,而相比于普通面膜效果仿佛又更好。但实际是否具有改善肌肤问题的效果,尚没有临床数据。”

其次,是“薛定谔”的功效。

过去几年,“医美面膜”一直不乏行业内外关于“智商税”的讨论。上述从业者向开菠萝财经表示,所谓“医美面膜”更多地只是一个宣传噱头,实际功效因人而异。

“大部分面膜只能起到单纯保湿作用,所谓的医美术后修复效果,是因为医美后肌肤更需要最简单的成分来保湿镇定,而‘医美面膜’恰好符合了这样的需求,让肌肤恢复基础水分,且安全性更好。”阮溪解释道。

在创尔生物、敷尔佳、巨子生物接连冲击IPO后,对“医美面膜”的技术含量的质疑更是不断。直接原因是,与暴增的营收以及水涨船高的营销成本相比,这些所谓“生物科技”企业的研发费用,可以说是少得可怜。

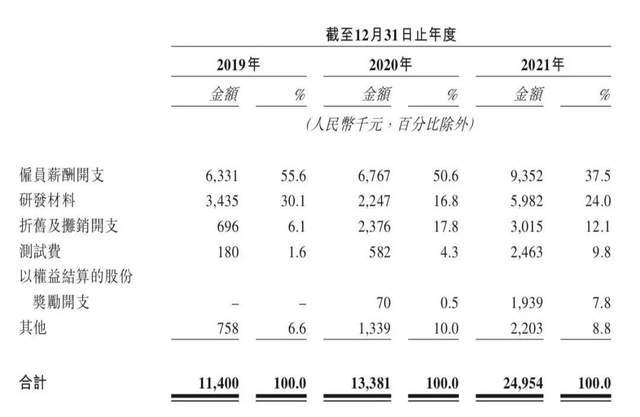

巨子生物研发成本构成 来源 / 招股书

最新递交招股书的巨子生物,2019-2021年,研发费用分别为1140万、1338万和2495万,仅占营收的1.2%、1.1%和1.6%。2017-2020年,创尔生物每年的研发费用基本维持在年营收的5%-6%,到2021年,才增至9%。

2018-2020年,敷尔佳每年的研发费用分别只有31万、60万和148万,仅占年营收的0.08%、0.04%和0.09%。更让外界意外的是,截至2021年3月底,公司研发人员仅有2人。

敷尔佳曾在招股书中解释称,研发费用少,是因为大多数产品是基于原材料成品进行的配方、配比及原材料选择方向的研究,无需投入大量研发设备和研发人员。

“过去,这些企业可以说是‘一招鲜吃遍天’,只要掌握了核心成分,推陈出新并没有什么技术门槛,卖得最好的仍是最初的爆款。”阮溪称。

炒得火热的“医美面膜”,如今正面临更严格的监管。

开菠萝财经注意到,去年底,国家药监局发文,在《一类医疗器械产品目录》中删除“液体、膏状敷料”相关条目;另外,“成分不具有药理学作用、所含成分不可被人体吸收的液体、膏状敷料(不包括凝胶)拟均按照II类器械监管”。这意味着,“械字号”的医用敷料产品拿证门槛将更高、监管将更加严格。而且,大量“妆字号”产品不能再打“液体敷料”的擦边球。

张竞文认为,短期来看,监管趋严下,“医美面膜”的宣传方向和定位会更规范化、理性化,如果要坚持“械字号”的医用敷料产品相关定位,必然面临产品资质的门槛,这对于企业的研发能力和研发投入会有更高的要求。

应受访者要求,文中阮溪、小南、赵杰为化名。

相关文章

相关文章